Almanco quatre detinguts en una operació de la Guàrdia Civil a Palma relacionada amb robatoris a la Part Forana

El dispositiu, sota secret de sumari, ha inclòs escorcolls en una finca del barri palmesà i el trasllat de material intervingut

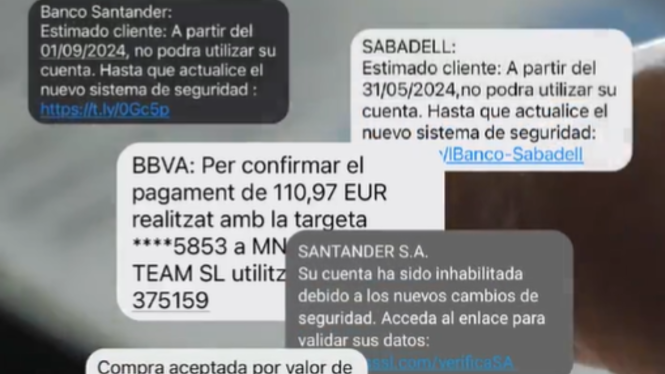

Consisteix a replicar el número de telèfon o correu electrònic de la nostra entitat bancària

Fotomuntatge de l'Agència de Ciberseguretat de Catalunya (@ciberseguracat)

367L’Equip d’Investigació Tecnològica (EDITE) de la Policia Judicial de la Guàrdia Civil a les Illes confirma que, amb casos o intents pràcticament cada dia, el d’estafa suplantant entitats bancàries és el delicte més habitual i el que més es denuncia en el seu departament en la línia de la tendència global al món. Amb tot, el modus operandi ha evolucionat i prolifera ara l’Spoof, consistent a replicar el número de telèfon o correu electrònic de la nostra entitat bancària, de manera que a simple vista és impossible identificar si és realment el banc o un engany.

“Desconcerta encara més la víctima que prèviament a la telefonada fraudulenta sempre hi hagi un enviament d’un missatge de text que, a més, s’introdueix en el fil de conversació que ja tenim amb la nostra entitat bancària”, explica Diego Mansergas, Guàrdia Civil a les Balears destinat a l’EDITE. En el missatge s’inclou l’enllaç a una pàgina web que emula la del banc de manera que si hi introduïm la nostra clau d’accés, l’estarem facilitant als estafadors.

Els experts i les autoritats recorden que actualment la majoria de les operacions bancàries es duen a terme a través de l’aplicació digital del banc i que s’ha de considerar sospitós que ens obliguin a fer ús de la pàgina web de l’entitat, fàcilment falsificable. També és recomanable destruir els comprovants bancaris quan ja no són necessaris.

Què fem si rebem una telefonada spoof?

En cas de rebre una telefonada sospitosa, la Guàrdia Civil recomana penjar i telefonar al banc -de moment, els estafadors només poden realitzar cridades i no rebre-les-. En el cas que els estafadors hagin aconseguit accedir als nostres comptes, és de vital importància denunciar com més prest millor. Si el moviment s’acaba de produir, les autoritats solen recuperar l’import en gairebé tots els casos. El problema és quan han passat dies i els doblers han fet molts de moviments.

El primer que volen fer els criminals és treure els doblers del compte de les víctimes transferint-los a un altre dipòsit, però si per seguretat digital del banc no ho poden fer, tenen alternatives. “Si no poden fer la transferència, proven de comprar amb criptomonedes; si això tampoc els funciona, duen a terme pagaments amb el sistema Bizum o fan compres a establiments que ofereixen articles de muntant econòmic interessant i fàcil sortida en el mercat negre”, afegeix Mansergas.

I si no perdem el rastre dels doblers?

Recuperar els doblers és, a vegades, complicant i lent. En alguns casos, no s’arriba a aconseguir. Llavors, no hi ha consens entre la banca i la justícia europea amb relació a qui ha d’assumir la responsabilitat. El Banc d’Espanya considera que si la víctima ha autoritzat l’operació, ha introduït les seves credencials i ha passat tots els processos d’autenticació, l’entitat financera no té cap responsabilitat. Més de la meitat de les reclamacions que rep en aquest sentit, no són admeses. “En darrera instància som nosaltres els responsables d’on fem clic”, diu Helena Tejero, directora general adjunta de conducta financera del BE i participant de Finsalud, fòrum anual dedicat al frau financer.

La Guàrdia Civil a les Balears no comparteix el criteri del regulador bancari i considera que davant un engany no es pot considerar que la víctima hagi estat negligent. En la mateixa línia de la Guàrdia Civil va la justícia a Europa, que en molt pocs casos conclou que l’estafa ha estat conseqüència de la negligència de la víctima. I quan ho fa és per acció negligent molt evident. “El client cau en l’error al qual ha estat induït pels delinqüents”, afegeix amb diferents sentències a favor del client a la mà, l’economista del bufet Futur Legal i membre de Finsalud, Pau Monserrat.

La Comissió Europea (CE) tramita diverses propostes legislatives per dotar de més protecció i garanties el consumidor. Per exemple, la directiva sobre serveis de pagament PSD3 pendent d’aprovació i que atribuirà major responsabilitat als bancs.

El dispositiu, sota secret de sumari, ha inclòs escorcolls en una finca del barri palmesà i el trasllat de material intervingut

Palma tendrà zona escolar única i s’implantarà aquest model en altres municipis quan sigui viable

Dia assolellat, molta afició i emoció a la pista per celebrar una diada especial

La Policia Local ha hagut de barrar el trànsit a l'avinguda d'Alexandre Rosselló